INCENTIVAZIONI FISCALI

2020 / 2021

INCENTIVAZIONI FISCALI

2020/2021

PANORAMICA

In tema di riqualificazione, efficientamento energetico e messa in sicurezza degli edifici, sono attive diverse agevolazioni fiscali:

- Ecobonus dal 50% al 65% per interventi di riqualificazione energetica;

- Sismabonus dal 90% al 110% per la messa in sicurezza degli edifici;

- Bonus casa dal 50% al 90%, che comprende la ristrutturazione e la manutenzione degli edifici e delle facciate dei condomini, l’acquisto di mobili, elettrodomestici, zanzariere, tende da sole e infissi e il bonus verde per giardini e terrazzi;

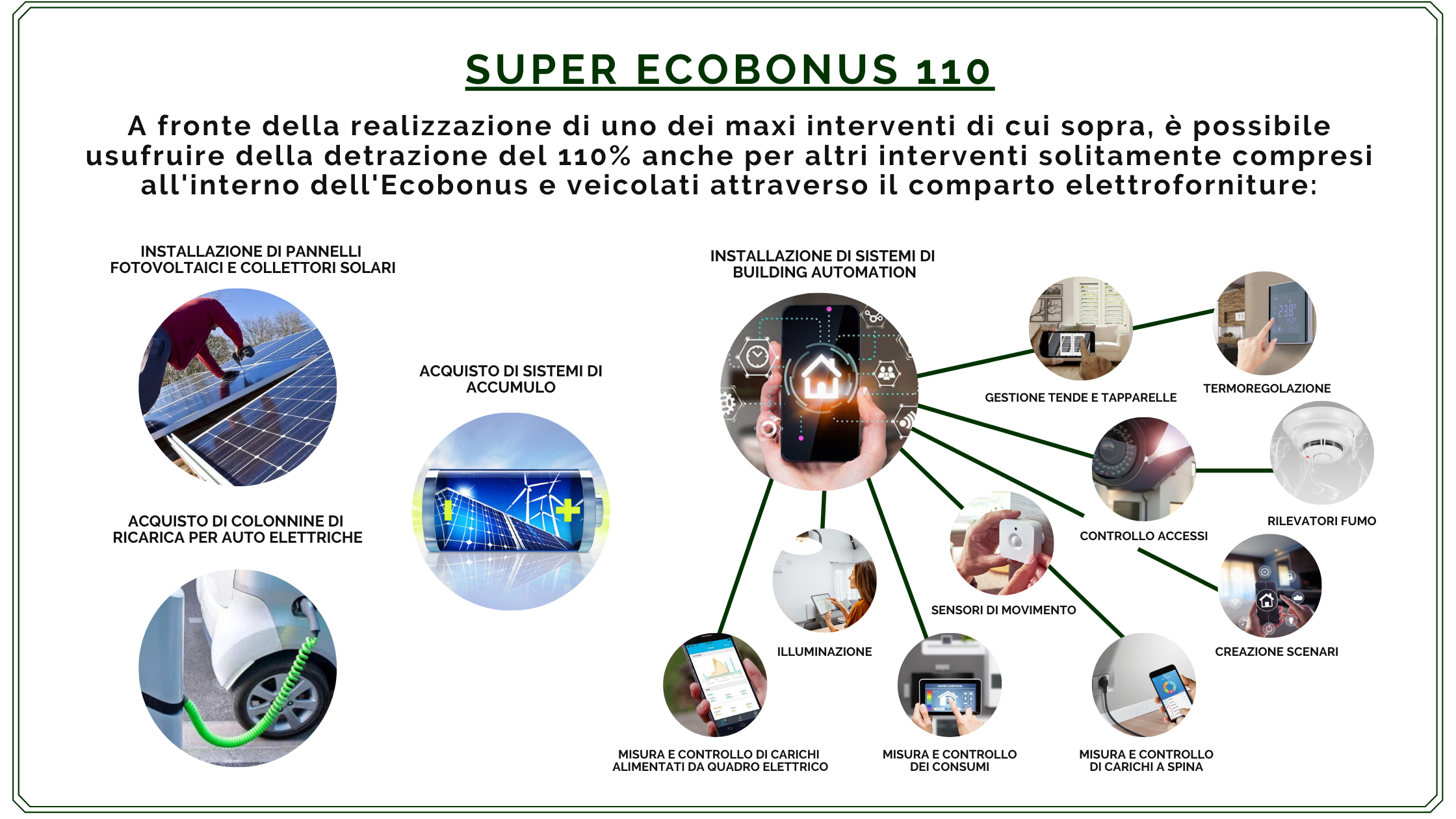

- Superbonus al 110% novità del 2020 per quanto riguarda i lavori volti all’efficientamento energetico.

SUPERBONUS 110% PROROGATO AL 2022

L’emendamento alla Legge di Bilancio, approvato in data 21/12/2020 dalla Commissione Bilancio della Camera, proroga il Superbonus 110% fino al 30 giugno 2022 e, per gli edifici che al giugno di quell’anno hanno concluso almeno il 60% dei lavori, fino al 31 dicembre 2022.

La detrazione è concessa a condizione che complessivamente i lavori migliorino la prestazione dell’edificio di almeno due classi energetiche oppure che conseguano la classe energetica più alta, requisito che andrà dimostrato con l’Attestato di Prestazione Energetica (Ape) rilasciato da un tecnico abilitato.

Sono tre gli interventi coperti dal credito d’imposta al 110%:

- Interventi di coibentazione termica in condomini e case unifamiliari, che deve interessare più del 25% della superficie disperdente lorda dell’edificio, per una soglia massima di 60.000 euro moltiplicato per il numero delle unità immobiliari presenti;

- Interventi sulle parti comuni degli edifici per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria a condensazione, con efficienza almeno pari alla classe A, a pompa di calore. Il tetto massimo di spesa è 30.000 euro (comprensivo di spese relative a smaltimento e bonifica) moltiplicato per il numero delle unità immobiliari che compongono l’edificio;

- Interventi sugli edifici unifamiliari per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti per il riscaldamento, il raffrescamento o la fornitura di acqua calda sanitaria a pompa di calore. La spesa massima è di 30.000 euro ed è riconosciuta anche per le spese relative allo smaltimento e alla bonifica dell’impianto sostituito.

Novità introdotte dalla proroga al 2022

Come già detto in precedenza, il Superbonus 110% è stato prorogato al 2022, con modifiche e novità, in particolare:

- gli interventi di efficienza energetica e antisismici si potranno effettuare fino al 30 giugno 2022;

- il Superbonus 110% si estende al 31 dicembre 2022 per gli edifici che al giugno di quell’anno hanno concluso il 60% dei lavori;

- le spese sostenute fino al 31 dicembre 2021 si potranno portare in detrazione in 5 quote annuali di pari importo;

- le spese sostenute nel 2022 si potranno portare in detrazione in 4 quote annuali di pari importo.

Molto importante la modifica che riguarda gli interventi di isolamento termico: si aggiunge la previsione per cui gli interventi di coibentazione del tetto sono trainanti, senza limitare il concetto di superficie disperdente al solo locale sottotetto eventualmente esistente.

Nella modifica viene specificata anche la definizione di “funzionalmente indipendente”: un’unità immobiliare può ritenersi tale qualora sia dotata di almeno tre delle seguenti installazioni o manufatti di proprietà esclusiva: impianti per l’approvvigionamento idrico; impianti per il gas; impianti per l’energia elettrica; impianto di climatizzazione invernale.

Un altro punto critico risolto dall’emendamento è quello degli edifici plurifamiliari con unico proprietario: il testo approvato ammette al Superbonus gli edifici composti da due a quattro unità immobiliari anche se posseduti da un unico proprietario o in comproprietà da più persone fisiche.

L’emendamento include tra i beneficiari del Superbonus 110% gli edifici privi di APE perché sprovvisti di tetto, di uno o più muri perimetrali, o di entrambi (unità collabenti), purchè al termine dei lavori raggiungano una classe energetica in fascia A. Il Superbonus 110% si applica anche ai lavori finalizzati all’eliminazione delle barriere architettoniche realizzati sia dai portatori di handicap che dagli over 65 (anche se non portatori di handicap).

La detrazione per l’installazione di impianti solari fotovoltaici connessi alla rete elettrica su edifici viene estesa agli impianti solari fotovoltaici installati su strutture pertinenziali agli edifici.

Il superbonus 110% varrà anche per la ricostruzione degli immobili danneggiati da tutti i sismi che si sono verificati dopo il 2008, a condizione che sia stato dichiarato lo stato di emergenza.

Le novità per i tecnici

L’emendamento chiarisce anche i dubbi sull’obbligo di assicurazione per i professionisti: non è necessario stipulare una nuova assicurazione ma si può integrare quella già esistente, a condizione che la polizza già stipulata non preveda esclusioni relative ad attività di asseverazione e abbia un massimale non inferiore a 500.000 euro inserendo la copertura del rischio di asseverazione dell’art. 119 del Decreto Rilancio.

Chi può usufruirne

Ad usufruire del Superbonus 110% sono i condomini, gli istituti autonomi case popolari, le cooperative di abitazione a proprietà indivisa e, nel caso di lavori eseguiti sui singoli appartamenti, le persone fisiche fuori dall’esercizio di attività di impresa.

Chi non può usufruirne

Non godono di incentivazione i lavori (oggi agevolabili dall’Ecobonus ordinario) per le seconde case indipendenti che non sono abitazione principale e per le persone fisiche quando operano come esercenti arti o professioni, ovvero quando l’immobile è legato alla propria attività imprenditoriale.

Procedure di riconoscimento

L’agevolazione può essere riconosciuta in tre modi:

- Detrazione dall’Irpef o dall’Ires, recuperabile in 5 rate annuali di pari importo (con la proroga dell’incentivo al 2022, la parte di spesa relativa a quell’anno dovrà essere recuperata in 4 rate anziché in 5);

- Sconto in fattura anticipato dal fornitore che ha effettuato gli interventi e da quest’ultimo recuperato sotto forma di credito d’imposta;

- Cessione del credito d’imposta da parte del fornitore ad altri soggetti, ivi inclusi istituti di credito e altri intermediari finanziari.

Documenti richiesti

Per richiedere l’agevolazione è necessario essere in possesso dei seguenti documenti:

- Asseverazione di un tecnico abilitato che dimostri la conformità dell’intervento realizzato con i requisiti minimi richiesti;

- L’attestato di prestazione energetica APE;

- Scheda informativa relativa agli interventi realizzati;

- Fatture e ricevute fiscali delle spese sostenute e copia dei bonifici effettuati (unico metodo di pagamento possibile);

- Copia della delibera assembleare e della tabella millesimale di ripartizione delle spese per i condomini;

- Dichiarazione di consenso da parte del proprietario dell’immobile per interventi effettuati da affittuario o usufruttuario;

- Documenti che certifichino l’esistenza dell’immobile (iscrizione al catasto, richiesta di accatastamento o copia F24 IMU)

CONSULTA IL SITO DEL GOVERNO DEDICATO ALLA MAXI DETRAZIONE

HAI BISOGNO DELL’AIUTO DI UN ESPERTO?

Compila il Form! I nostri Specialisti sono disponibili a rispondere a qualsiasi richiesta ascoltando le vostre esigenze specifiche.